종합소득세 중간예납은 상반기( 1월 1일 ~ 6월 30일) 소득세를 11 얼 30일까지 대상자는 사전납부

방법을 확인하여 신고하기 바랍니다. 세금신고 납부 기간인 내년 5월 이전에 종합소득세 일부를 미

리 신고납부 하는 것입니다. 정기 종합소득세 납부 시에 납세금액 부담과 사회적 비용을 축소하기

위해 시행하는 것입니다.

종합소득세 개념.

- 종합소득세는 소득세법에 의해 분류된 근로소득, 사업소득, 이자소득, 배당소득, 연금소득, 퇴직

소득, 양도소득, 기 타소 득 8가지 종류기 있습니다.

- 퇴직소득과 양도소득은 종합소득세에 합산하지 않고 제외한다.

- 종합소득세 과세기간은 1월 ~ 12월 끼지 1년입니다.

- 1월 ~ 12월까지의 소득을 합하여 다음 해 5월에 신고하여 납부하게 되는 것이 종합소득세입니다.

- 근로소득, 사업소득, 이자소득, 배당소득, 연금소득, 기타 소득의 합은 종합과세입니다.

- 퇴직소득과 양도소득은 분류과세입니다.

- 종합소득세는 누진세율을 적용합니다.

종합소득세 중간 예납.

- 소득세 중간예납은 내년 5월에 납부하게 될 소득세를 미리 내는 것이 아니라, 금년 상반기의 소

득세에 대해 11월에 납부하는 것입니다.

- 종합소득세 중간예납은 상반기 하반기로 나 누에 소득세를 한 번에 납부하는 것은 금전적으로

부담이 될 수도 있기 때문에 상반기 소득분을 신고 납부하는 것으로 되어 있습니다.

- 근로소득자는 매월 급여수령 시 소득세를 원천징수방식으로 납부하고 있습니다.

- 소득세 중간예납을 고지제로 운영하는 것은, 개인 자영업자의 신고에 따른 납세협력비용과 사회

적 비용을 축소하기 위한 방법이다.

- 한편 사업실적이 부진하여 일정요건에 해당하면 추계액신고를 할 수 있게 하여 굳이제의 단점

을 보완하고 있습니다.

종합소득세 중간 예납 제외자.

✱ 아래에 해당하는 사람은 중간예납 납부대상에서 제외

종합소득세 중간예납 세액계산.

✱ 중간예납기준액

① 2023.11월의 종합소득세 중간예납세액

② 2024. 5월∼6월의 종합소득세 확정신고 자진납부세액

③ 「소득세법」 제85조에 따른 추가납부세액(가산세액 포함)

④ 「국세기본법」에 의한 기한 후신고납부세액(가산세액 포함)과 추가자진납부세액(가산세액 포

함)

⑤ 「소득세법」 제85조에 따른 환급세액(「국세기본법」 제45조의 2에 따른 경정청구에 의한 결정이

있는 경우에는 그 내 용이 반영된 금액 포함).

|

|

|

|

종합소득세 중간예납 신고기간 및 납부방법.

- 중간예납세액의 납부기한 : 2024.12.2.(월)

- 중간예납세액 납부방법(분납분도 동일)

① 홈택스 또는 손택스에서 전자 납부 가능

- 분납할 세액을 제외한 금액만 납부하고자 하는 경우 [납부할 세액]에서 분납할 세액을 빼고 기한

내 납부할 세액만 [납부세액]에 입력하여 납부

② 납부고지서에 기재된 가상계좌 또는 국세계좌로 계좌이체하거나 금융기관에 직접 납부 가능

- 분납할 세액을 제외한 금액만 납부하고자 하는 경우 납부할 금액만을 이체하거나 자진납부서에

직접 납부할 세액을 기재하여 납부

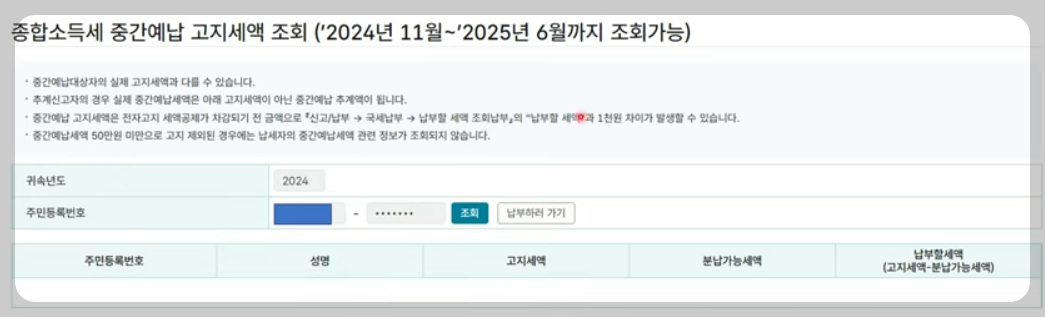

종합소득세 중간예납 조회 방법.

- 국세청 홈페이지에서 세금신고를 선택하고 중간예납 고지 세액조회를 눌러줍니다.

- 위 화면에서 중간예납 고지 세액조회를 눌러주면 아래 화면이 나타납니다.

- 중간예납 고지 세액조회를 눌러주면 아래 화면이 나타납니다

- 주민번호입력하고 조회를 누르고 중간예납이 있다면 고지세액이 나타나게 된다.

- 고지세액이 있으면 입력되어 나타납니다. 중간예납세액은 우측에 납부할 세액입니다.

- 분납이 가능하면 분납도 입력되어 니티납니다. 분할 납부도 우측에 납부할 세액입니다.

- 중간예납 대상자가 아니면 "부"로 입력되어 있고 우측에 사유내역이 있습니다.

- 조회하기를 모두 확인하세요

ㄱㄱ

ㄱ

종합소득세 중간예납 세액의 분납.

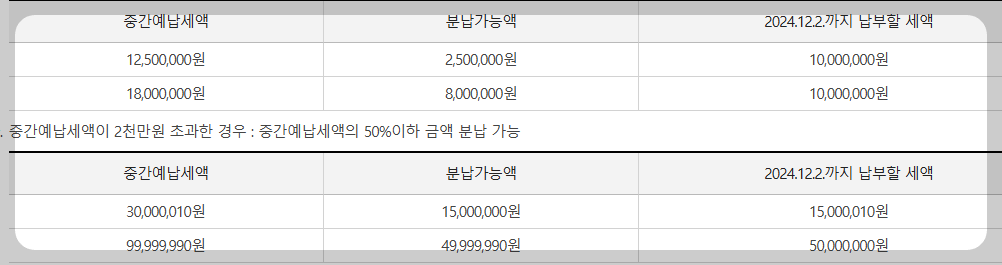

✱ 분납대상 : 중간예납세액이 1천만 원을 초과하는 경우

① 납부할 세액이 2천만 원 이하인 경우 : 1천만 원을 초과한 금액

② 납부할 세액이 2천만 원 초과하는 경우 : 세액의 50% 이하 50% 이하의 금액

✱ 분납 고지분에 대한 고지 : 2025년 1월 초 납부 고지서 발송

✱ 분납 세액 납부 기한 : 2025년 2월 3일(월)

※ 분납 사례.

가. 중간예납세액이 1천만 원 이하인 경우 : 분납 대상 아님(2024.12.2. 까지 전액 납부)

나. 중간예납세액이 1천만 원 초과 2천만 원 이하인 경우 : 1천만 원 초과하는 금액 분납 가능

다. 중간예납세액이 2천만 원 초과하는 경우 : 중간예납세액의 50% 이하 금액 분납가능.

종합소득세 중간예납 추계액 신고 대상자.

- 2024년 상반기 (1.1 ~ 6.30)의 종합소득금액에 대한 소득세(중간예납추계액)가 중간예납기준액

의 30%에 미달하는 경우=신고ㆍ납부할 수 있습니다.

- 중간예납기준액이 없는 거주자 중 복식부기 의무자가 2024년 상반기 사업실적이 있는 경우= 신

고ㆍ납부하여야 함.

|

|

|